بسیاری از معاملهگران در مواجهه با ضررهای سنگین، به دنبال روشهایی برای بازیابی سریع سرمایه هستند. استراتژی مارتینگل (Martingale) که ریشه در شرطبندیهای قرن هجدهم فرانسه دارد، امروزه به یکی از بحثبرانگیزترین روشهای مدیریت سرمایه در ترید تبدیل شده است. این رویکرد پتانسیل بالایی برای جبران ضرر دارد، اما به همان اندازه ریسک سیستماتیک برای نابودی کل حساب (Account Blowout) ایجاد میکند. در این مقاله به بررسی فنی این استراتژی و کارایی آن در بازارهای فارکس و فیوچرز میپردازیم.

استراتژی مارتینگل چیست؟

استراتژی مارتینگل بر یک منطق ساده استوار است: افزایش دو برابری حجم معامله پس از هر زیان.

در این رویکرد، تریدر با هدف جبران سریع ضرر، حجم پوزیشن بعدی را نسبت به معامله قبلی دو برابر میکند. تئوری حاکم بر این روش بر این فرض است که بازار نمیتواند به طور نامحدود در یک جهت و خلاف پیشبینی تریدر حرکت کند؛ بنابراین، با ثبت اولین معامله موفق در این زنجیره، نهتنها تمامی ضررهای گذشته بهطور کامل بازیابی میشوند، بلکه کل فرآیند با سودی معادل معامله اول به پایان میرسد.

چرا تریدرها با مارتینگل نابود میشوند؟

برای روشن شدن این موضوع به این سناریوی واقعی در بازار فیوچرز کریپتو یا فارکس توجه کنید:

تصور کنید با ۱۰۰۰ دلار سرمایه و ریسک ۱۰ دلار شروع میکنید. اگر ۵ معامله شما پشت سر هم با ضرر بسته شود (که در بازار رنج بسیار عادی است)، حجم معاملات شما به این صورت رشد میکند:

- معامله اول: ۱۰ دلار (ضرر)

- معامله دوم: ۲۰ دلار (ضرر)

- معامله سوم: ۴۰ دلار (ضرر)

- معامله چهارم: ۸۰ دلار (ضرر)

- معامله پنجم: ۱۶۰ دلار (ضرر)

- معامله ششم: ۳۲۰ دلار!

در معامله ششم، شما مجبورید ۳۲٪ از کل سرمایه را فقط برای جبران ضرر ۱۰ دلاری اول ریسک کنید! اینجاست که فشار روانی باعث میشود تریدر اشتباه کند و با یک نوسان کوچک، حساب کال مارجین شود.

مزایای استفاده از روش مارتینگل در بازار ارز دیجیتال و فارکس

اگرچه این روش پرخطر است، اما به دلایل زیر مورد توجه برخی معاملهگران قرار میگیرد:

۱. بازیابی سریع ضررهای گذشته

با اولین معامله موفق در زنجیره مارتینگل، تمام ضررهای پلههای قبلی به طور یکجا جبران شده و حساب به سوددهی میرسد.

۲. عدم نیاز به پیشبینی دقیق جهت بازار

در این روش، تریدر نیاز ندارد که نرخ برد (Win Rate) بالایی داشته باشد؛ زیرا تنها یک پیروزی پس از چندین شکست برای موفقیت کل چرخه کافی است.

معایب و ریسکهای خطرناک سیستم مارتینگل

واقعیت این است که مارتینگل برای اکثر تریدرها یک «تله نقدینگی» محسوب میشود.

۱. خطر کال مارجین شدن (Liquid) در روندهای طولانی

در روش مارتینگل، حجم معاملات به صورت نمایی رشد میکند. اگر با حجم کوچک ۰.۰۱ لات شروع کنید، تنها پس از ۱۰ معامله ناموفق، ناچار خواهید بود با حجم سنگین ۱۰.۲۴ لات وارد بازار شوید. این حجم سنگین با کوچکترین نوسان، منجر به کال مارجین شدن حساب میشود.

۲. نیاز به موجودی حساب بسیار زیاد

این استراتژی تنها زمانی به صورت تئوری شکستناپذیر است که شما سرمایه «نامحدود» داشته باشید. اما حساب تریدر (بهویژه کاربران ایرانی) محدود است و بازار میتواند بسیار طولانیتر از ظرفیت حساب شما در یک روند باقی بماند.

مطلب پیشنهادی: آموزش جامع مدیریت سرمایه در فارکس و فرمولهای محاسبه ریسک

ایده مارتینگل در بازارهای مالی چگونه استفاده میشود؟

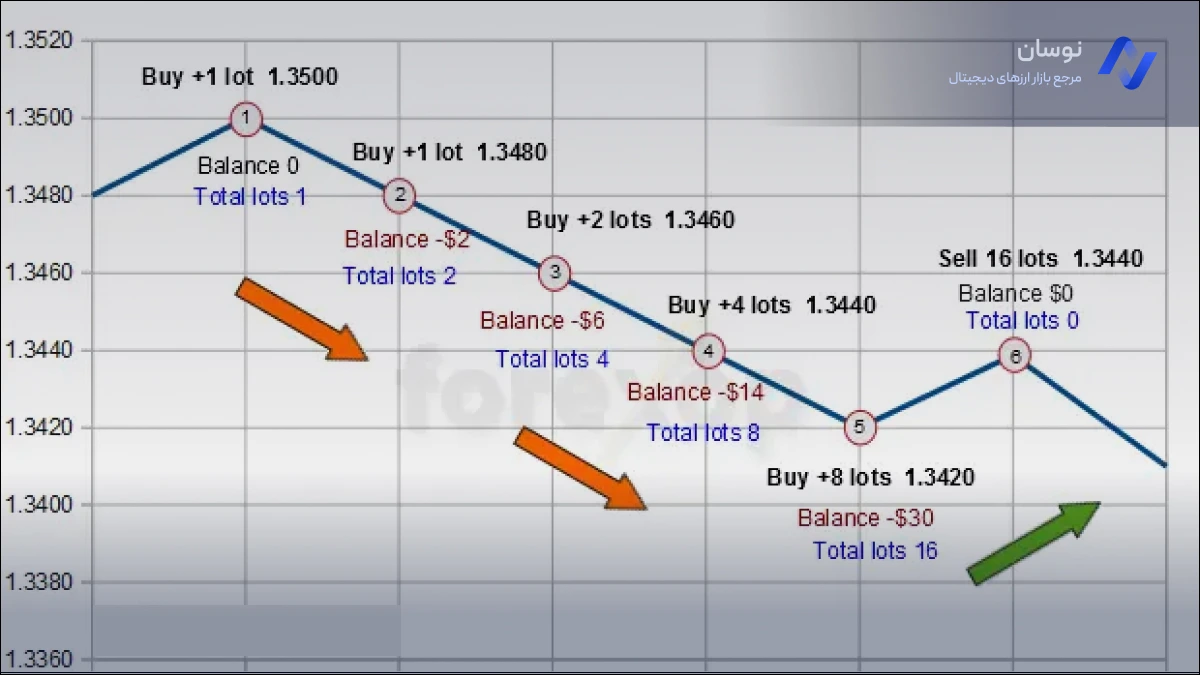

در بازارهای مالی، مارتینگل، فقط روی برد و باخت ساده نیست، بلکه روی فاصله قیمت اجرا میشود. تریدرها معمولاً از این روش در دو حالت استفاده میکنند:

- میانگین کم کردن (Averaging Down): زمانی که قیمت در جهت مخالف معامله حرکت میکند، تریدر در پلههای مشخص، حجم معامله را دو برابر میکند تا میانگین قیمت ورود خود را به قیمت لحظهای بازار نزدیکتر کند.

- ترید در نواحی رنج: تریدرها با این فرض که قیمت بین دو سطح حمایتی و مقاومتی در نوسان است، با هر بار برخورد و بازگشت ناموفق، حجم را افزایش میدهند تا با اولین برگشت، کل سود را ثبت کنند.

مارتینگل در قوانین پراپ

اگر با شرکتهای پراپ تریدینگ کار میکنید، باید به شدت محتاط باشید.

-

ممنوعیت مستقیم: بسیاری از شرکتهای پراپ معتبر (مثل FTMO یا MFF) استفاده از استراتژیهای با ریسک تصاعدی مثل مارتینگل را صراحتاً ممنوع کردهاند.

-

نقض قوانین دراوداون (Drawdown): حتی اگر ممنوع نباشد، به دلیل افزایش سریع حجم، شما به سرعت از حد ضرر روزانه (Daily Loss) عبور میکنید و حساب شما مسدود میشود. مارتینگل با قوانین پراپ در تضاد کامل است.

چالش مارتینگل در حسابهای پراپ ایرانی

استفاده از مارتینگل در حسابهای پراپ فرم (Prop Firm) بزرگترین اشتباهی است که یک تریدر میتواند مرتکب شود. اگر در حال گذراندن چالش در شرکتهایی هستید که قبلاً در سایت بررسی کردهایم، باید به این نکات حیاتی دقت کنید:

-

تضاد با مدیریت ریسک در پراپ لیان: در شرکتهایی مانند پراپ لیان، تمرکز اصلی بر حفظ دراوداون است. با مارتینگل، ریسک شما به صورت تصاعدی بالا میرود و احتمال نقض قوانین در اولین نوسان شدید بازار بسیار بالاست.

-

قانون ثبات در زورا اف ایکس: برخی پلتفرمها مثل زورا اف ایکس (Zora FX) روی استراتژیهای منطقی تاکید دارند؛ در حالی که مارتینگل از نظر فنی یک «قمار ریاضی» محسوب میشود و با روش کار ترید حرفهای در تضاد است.

-

سقف ضرر روزانه در تاپ پراپ: شرکتهایی مثل تاپ پراپ قوانین سختی برای دراوداون روزانه دارند. مارتینگل باعث میشود حجم شما در پلههای سوم و چهارم به قدری بزرگ شود که حتی یک اصلاح کوچک قیمت، کل حساب شما را مسدود کند.

-

محدودیتهای ترید در فنفیکس: در بررسیهایی که روی فنفیکس داشتیم، مشخص شد که انضباط معاملاتی حرف اول را میزند. سیستمهای بازگشتی (Recovery Zone) که بر پایه مارتینگل هستند، معمولاً با قوانین مدیریت ریسک این شرکتها سازگار نیستند.

مطلب پیشنهادی: مقایسه جامع بهترین پراپ فرمهای ایرانی در سال 2025

استراتژی مارتینگل در ارزهای دیجیتال (فیوچرز)

در بازار کریپتو به دلیل نوسانات بسیار شدید (Volatility)، مارتینگل خطرناکتر از فارکس است.

- تله نقدینگی: در صرافیهای کریپتو، وقتی از اهرمهای بالا (مثل 50x) استفاده میکنید، فاصله بین قیمت ورود و قیمت لیکوئید شدن با هر بار دو برابر کردن حجم، به شدت کم میشود.

- پیشنهاد هوشمندانه: در کریپتو، به جای مارتینگل کلاسیک، از مارتینگل محدود استفاده کنید. یعنی فقط تا ۳ پله اجازه اضافه کردن حجم داشته باشید و اگر قیمت باز هم خلاف جهت رفت، کل پوزیشن را با ضرر ببندید.

نحوه اجرای مارتینگل در معاملات (گامبهگام)

برای اجرای این استراتژی، تریدر باید سه فاکتور اصلی را از قبل تعیین کند:

- واحد پایه (Base Lot): کمترین حجم ورود (مثلاً ۰.۰۱ لات).

- ضریب افزایش (Multiplier): معمولاً عدد ۲ است (دو برابر کردن حجم قبلی).

- فاصله پلهها (Step): فاصله قیمتی بین هر معامله (مثلاً هر ۲۰ پیپ یا هر ۱ درصد ریزش).

مثال: اگر معامله اول با ۰.۰۱ لات در ضرر برود، معامله دوم با ۰.۰۲، سوم با ۰.۰۴ و چهارم با ۰.۰۸ باز میشود. هدف این است که قیمت فقط به اندازه ۳۰٪ از کل مسیر پیموده شده اصلاح کند تا کل ضرر جبران شود.

استفاده از رباتهای مارتینگل (اکسپرتهای خودکار)

امروزه بیشترین حجم معاملات مبتنی بر مارتینگل توسط رباتها یا همان اکسپرتها (Expert Advisors) انجام میشود. بسیاری از معاملهگران به دلیل دشواری محاسبات دستی، به این سیستمهای خودکار پناه میبرند.

-

مزیت ظاهری: رباتها بدون دخالت ترس و طمع، فرآیند افزایش حجم را دقیقاً در قیمتهای تعیینشده و با سرعت بالا اجرا میکنند.

-

خطر بنیادی: بزرگترین نقطه ضعف این رباتها، ناتوانی در تشخیص اخبار ناگهانی یا «روندهای شارپ» بازار است. در حرکات انفجاری قیمت (مانند سقوط صرافی FTX در بازار کریپتو)، ربات بدون توقف حجم اضافه میکند تا زمانی که موجودی حساب (Equity) کاملاً تخلیه شود. به همین دلیل، اکثر این رباتها در مارکت به «بمبهای ساعتی» معروف هستند.

تفاوت اکسپرت مارتینگل با اکسپرت مدیریت سرمایه

نکته حیاتی اینجاست که نباید رباتهای تصاعدی را با یک اکسپرت مدیریت سرمایه استاندارد اشتباه گرفت. هدف یک اکسپرت مدیریت سرمایه حرفهای، کنترل دقیق ریسک بر اساس درصدی از حساب و حفظ دارایی در برابر نوسانات است؛ در حالی که رباتهای مارتینگل با افزایش بیرویه حجم، دقیقاً بر ضد اصول مدیریت سرمایه عمل کرده و حساب را در معرض ریسک سیستماتیک قرار میدهند.

تفاوت استراتژی مارتینگل (Martingale) و آنتیمارتینگل (Anti-Martingale)

برخلاف مارتینگل که روی باختها شرطبندی میکند، حرفهایها از آنتیمارتینگل استفاده میکنند. در این روش، شما حجم معامله را فقط زمانی افزایش میدهید که در سود هستید. این کار باعث میشود با پول بازار ریسک کنید و اصل سرمایه در امان بماند.

نقشه راه ۴ مرحلهای برای جبران ضرر

اگر ضرر سنگینی دادهاید، به جای استفاده از رباتهای مارتینگل، این مسیر علمی را طی کنید:

- گام اول: پذیرش و توقف: اولین قدم برای جبران ضرر، توقف ترید است. تا زمانی که درگیر ترید انتقامی هستید، بازار شما را بازنده خواهد کرد. پول از دست رفته را به عنوان هزینه آموزش بپذیرید.

- گام دوم: قانون طلایی ۲ درصد: هرگز، تاکید میکنیم هرگز، در یک معامله بیش از ۱ تا ۲ درصد از مانده فعلی حساب خود را ریسک نکنید. اگر حساب شما از ۱۰۰۰ دلار به ۵۰۰ دلار رسیده، ریسک بعدی شما باید ۲ درصد ۵۰۰ دلار (یعنی ۱۰ دلار) باشد، نه ۱۰۰۰ دلار قبلی.

- گام سوم: استفاده از اهرم (Leverage) به عنوان ابزار، نه سرمایه: بسیاری از کاربران ایرانی فکر میکنند لوریج بالاتر یعنی سرمایه بیشتر. در حالی که لوریج فقط ابزاری برای تنظیم حجم است. فرمول طلایی: فاصله تا استاپلاس × حجم معامله = مقدار ریسک (باید ثابت بماند).

- گام چهارم: تمرکز بر ریسک به ریوارد (R/R): تنها راه واقعی جبران ضرر این است: معاملاتی باز کنید که ریوارد آنها حداقل ۲ یا ۳ برابر ریسکشان باشد. با این روش، حتی اگر فقط ۴۰٪ از معاملات شما درست باشد، باز هم حساب شما به تدریج رشد خواهد کرد.

چه زمانی نباید از مارتینگل استفاده کنیم؟

- در بازارهای دارای روند (Trending): زمانی که قیمت بدون اصلاح در یک جهت حرکت میکند.

- هنگام انتشار اخبار مهم: نوسانات شدید خبری میتواند در یک لحظه باعث تخلیه حساب شود.

- در حسابهای کوچک: حسابهای زیر ۵۰۰۰ دلار پتانسیل تحمل پلههای بالای مارتینگل را ندارند.

نتیجهگیری

استراتژی مارتینگل مرز باریکی میان ترید و قمار است. حقیقت ساده این است: در بازارهای مالی، فرصتها همیشگی هستند اما سرمایه شما محدود است. جبران ضرر در فارکس و ارز دیجیتال یک ماراتن است که تنها با انضباط طی میشود. به جای استفاده از روشهای پرریسک، از ماشینحساب مدیریت سرمایه برای تعیین دقیق حجم ورود (Position Sizing) استفاده کنید. اجازه ندهید احساسات و میل به انتقام، حجم معاملات شما را تعیین کنند؛ پایداری در بازار تنها با مدیریت علمی ریسک ممکن است.

بلاک چین

بلاک چین تریدینگ

تریدینگ صرافی

صرافی ایردراپ

ایردراپ فاندامنتال

فاندامنتال ان اف تی

ان اف تی استخراج

استخراج امنیت

امنیت متاورس

متاورس